В ходе нашего общения у многих читателей сложилось впечатление, что я

начисто отрицаю технический анализ. Это не совсем так, точнее – совсем не

так. Чтобы мое отношение к нему стало понятным, приведу пример:

Читал как – то замечательный н/ф

рассказ (уже не помню автора и названия). Там у выпускников колледжа

проводился выпускной экзамен (на выживание). Ребята делились на отряды, могли

выбрать любое оружие, снаряжение и пр., и забрасывались на неисследованную

планету, полную всяких опасностей, имея целью быстрее всех добраться из

пункта «А» в пункт «Б». Герой рассказа, командир такого отряда, накануне

испытания пришел за советом, какое оружие и снаряжение выбрать, к своему деду,

старому космолетчику и разведчику. И тот

посоветовал ему не брать оружия вообше, всяких там

бронежилетов и пр., а взять компас, карту, спички и небольшие ножи. Все. «Вы

будете беззащитны», сказал дед, -«, и вы будете это остро ощущать. Поэтому

все ваши нервы, органы чувств, будут напряжены и готовы к тому, чтобы

уклониться от опасности.» После изрядных сомнений, внук последовал этому

совету и смог убедить в этом решении членов своей группы. Первые две группы,

вооруженные до зубов бластерами, огнеметами, портативными

реактивными установками, одетые в крепчайшую броню с персональными

компьютерами и средствами связи, высадились на планете. Они были уверены в

своей неуязвимости, поэтому шли, попивая тоник, слушая музыку и паля во все,

что шевелится. Но что такое бластер против,

например, облака хищной протоплазмы? Или огнемет против гигантского кремнеорганического паука? Очень быстро обе группы были

уничтожены (на самом деле их экстренно эвакуировали), не пройдя теста.

Разведчики третьей группы, ощущая себя буквально голыми, беззвучно скользили

в зарослях, чутко реагируя на малейшую опасность, и уклоняясь от стычки даже

с мелкими хищниками. И они дошли без потерь!

Занимательная история, не без подтекста. Всем начинающим трейдерам

технический анализ преподносится как настоящая наука, мощный и действенный

инструмент, применение которого гарантирует получение прибыли и полную

безопасность при работе на финансовых рынках. На самом деле это – не так.

Технический анализ, строго говоря, не является наукой, стройной системой

знаний. Это, скорее, набор неких гипотез и правил, (авторами многих являются

американские фермеры), который постоянно пополняется новыми элементами и

правилами, часто являющимися откровенно рекламными, служащими способом

продать трейдерам свои, «истинно правильные»

индикаторы и торговые системы.

И вот, в решающий момент, когда перед Вами возникает очередное чудовище (а их

на рынке бродит немеряно), Вы жмете на гашетку. А

из ствола технического анализа вылетает «пук », и Ваши деньги «скушаны».

Можно, конечно, изучать тех анализ, но пообещать себе, что буду применять его

ограниченно, или вообще не применять. Это то же самое, что брать с собой на

прогулку пистолет, пообещав себе его не применять. У человека с оружием

совсем другая психология, и он обязательно ввяжется в неприятности там, где

безоружный человек просто пройдет мимо. Поэтому - то я и старался заронить в

начинающих коллегах здоровое зерно скепсиса в отношении технического анализа.

Технический анализ очень хорошо показывает состояние рынка в данный момент

(особенно в прошлом), его «энергетическое» состояние. И, важнейшим постулатом

анализа, который не вызывает сомнения, является инерционность. На самом деле

это универсальный закон. То есть, никакой процесс, обладающий энергией, не

может мгновенно остановиться, изменить направление и пр. И, если курс растет,

он, с большей вероятностью, продолжит свой рост, чем остановится или изменит

направление движения. Все. Это – главное. Но, обратите внимание на слова «с

большей вероятностью». В этом – вся проблема.

Человек очень не любит вероятностные категории. И, более вероятные события,

он начинает считать как абсолютно достоверные. Отсюда – слепая вера в

собственные (и других аналитиков) прогнозы.

И правило здесь простое, вместо того, чтобы делать прогноз вида:

EUR/USD продолжит свой рост до 1.25

Нужно говорить примерно так:

1. EUR/USD может упасть, может вырасти, произойти это может – в любой момент,

может вообще надолго остановиться.

2. Есть небольшое превышение вероятности, что EUR/USD будет какое – то время

расти, и, может быть, дорастет до уровня 1.25.

И первый пункт должен быть в каждом прогнозе, на основании которого Вы

планируете свою работу. Когда мне говорят – « … цена должна вырасти»,

я отвечаю – «цена никому ничего не должна. Что захочет рынок, то и

сделает».

Постепенно я расскажу подробно об основных инструментах, которыми

пользуюсь при построении торговых тактик и при практической работе на

рынках.. Если Вы захотите расширить свой арсенал – Вы сделаете это

самостоятельно. Но, на мой взгляд, это не имеет особого смысла.

Чтобы завершить наш разговор о применимости ТА и моем отношении к нему,

отмечу, что они не только не противоречат современной методологии научного

познания, но и полностью ей соответствуют.

Поясню коротко. В своей практической деятельности человек остро нуждается в

прогнозировании важных для него явлений. Основными этапами решения этой

задачи являются:

- комплексный системный анализ явления;

- разработка на основе анализа математической модели;

- прогноз будущего состояния явления с использованием его модели.

На этапе анализа исследуется структура явления как системы, т.е. выявляются

элементы, множество их состояний и функциональных связей. По сути, решается

задача классификации ( или типизации) элементов, связей и состояний. При этом

часто используются методы статистического анализа ( дисперсионного,

корреляционного, кластерного ...).

Технический анализ как раз и решает эту задачу применительно к финансовым

рынкам, причем на самом элементарном уровне: классификация рыночных движений

цены на трендовые, флэтовые и стандартные фигуры

получена эмпирическим ( опытным) путем в результате многолетних наблюдений трейдеров-практиков за поведением рыночных цен,

большинство из которых не имели представления о методологии научных

исследований.

Однако, как бы там ни было, но первую, из перечисленных выше трех задач,

технический анализ рынка вполне решает: его методы позволяют

проанализировать текущее состояние рынка. На основе этого анализа трейдеры в соответствии со своими собственными

"моделями рынка", выработанными в сознании в результате

практического опыта, и пытаются решать задачу прогноза.

Таким образом, на сегодняшний день математической модели рыночных движений

цен доступной большинству участников рынка не существует, как

соответственно не существует и научно обоснованной методики прогноза рынка по

такой модели.

А теперь зададим себе вопрос: случайно ли это? Ведь в наш век ученые добились

выдающихся результатов в области прогнозирования многих и многих сложнейших

процессов, в том числе и нестационарных случайных, к которым относится

рыночный. А может быть многочисленную армию трейдеров

и инвесторов преднамеренно не подпускают к этим прогностическим моделям,

чтобы рынок оставался рынком? ...Ответ каждый найдет для себя сам.

Вернемся же к ТА. С большой натяжкой в качестве прогностической модели

движения цены из ТА можно взять классификацию на тренд, флэт,

фигуры продолжения-разворота. С натяжкой потому, что такая модель все равно

не позволяет прогнозировать переходы типа: тренд(вверх) <==>

тренд(вниз), тренд<==>флэт, а тем более фазы

тренда ( "рождение, развитие, зрелость, смерть").

Чтобы немного развеселить Вас , приведу абсолютно правдивый случай из моей

практики научных исследований рынка ( я уже как-то сообщал Вам, что несколько

лет разработка модели рынка и автоматизированных "механических"

торговых систем входит в круг моих интересов).

Однажды, в качестве математической модели рыночной цены я взял данные,

получаемые от довольно сложного генератора (естественно программного)

последовательностей случайных чисел и в режиме реального времени начал

наблюдать за получающемся графиком цены. На моих глазах стали зарождаться,

развиваться , затухать и переходить во флэт тренды,

цена вырисовывала треугольники и пробивала их, вдруг появлялась "голова-плечи" и я поймал себя на мысли, что жду

пробоя линии "шеи", да и вообще уже вовсю "торгую",

планирую уровни входа и выхода ( что поделаешь, я - давно фанат рынка),

опомнился через часок - да, действительно весело...

Предвосхищаю вопрос: так что же, рынок - это "датчик" случайных

чисел? Так можно ли вообще говорить о каком-то прогнозе?

Можно и нужно, а главное - это всегда можно разработать модель своего

будущего поведения в рынке, спланировать свои действия, исходя из величины

средств, стратегических и тактических целей, своих психологических

особенностей и состояния, и тем самым "случайности" рынка

противопоставить рациональный план и строго ему следовать. И, поверьте,

результаты не заставят себя ждать. Да, спрогнозировать рынок очень сложно, но

доступно каждому выработать стратегию и тактику своего поведения в рынке, за

основу такого поведения начинающие трейдеры могут

взять мои рекомендации, подробно изложенные в предыдущем разделе.

Подведем итоги. К техническому анализу следует относится как и к любому

методу анализа статистических данных, которые являются лишь необходимым

этапом подготовки прогноза. В рамках ТА может быть решена лишь задача оценки

"прошедшего" рынка, что и является областью его (ТА) применимости.

Так уж случилось, что наиболее информативным и

быстродействующим каналом восприятия информации человеком является

зрительный, человек быстро "считывает" и "переваривает"

зрительные образы. Поэтому стремление людей к графической интерпретации

процессов, явлений и т.д. с целью их анализа и изучения является вполне

естественным.

Это же относится и к графической интерпретации функций, или проще - к

стремлению исследователей "увидеть" функциональную зависимость в виде

графика.

Такую возможность мы получили благодаря выдающемуся изобретению французского

математика Ренэ Декарта, который для графического

отображения зависимых величин (функций) ввел систему прямоугольных координат

на плоскости, которая в его честь была названа декартовой. В этой системе две

прямые - горизонтальная (ось абсцисс или аргументов) и вертикальная (ось

ординат или значений функции) пересекаются под прямым углом, точка

пересечения - начало координат.

Если в качестве аргумента или независимой переменной выступает время, то

имеем дело с функциями времени (иначе процессами). Когда данные поступают в

определенные (дискретные) моменты времени, то просесс

называют дискретным (дискретной функцией времени). Именно такой функцией

времени и является цена товара на финансовых рынках. Дискретные неравноотстоящие временные моменты наблюдения за ценой

(иначе называют котировкой) это - т.н. тики, являются аргументами цены , а

само ее значение - это значение функции. Количество тиков в минуте или

любом другом временном интервале (периоде) крайне не постоянно и может

изменятся в широких пределах в зависимости от рыночной активности: чем она

выше, тем тиков больше, чем ниже - тем меньше. Т.е фактически мы имеем дело с

таблично-заданной функцией времени и по этой таблице, которая пополняется с

каждым тиком, можем построить график. Однако "читать" и

интерпретировать его было бы крайне неудобно. Поэтому в теханализе

изменения цены стали отображать на определенных одинаковых

интервалах(периодах) времени( одна минута, пять минут,...,один час,..., одни

сутки,..) несколькими способами. Один из них - японские свечи. Как они

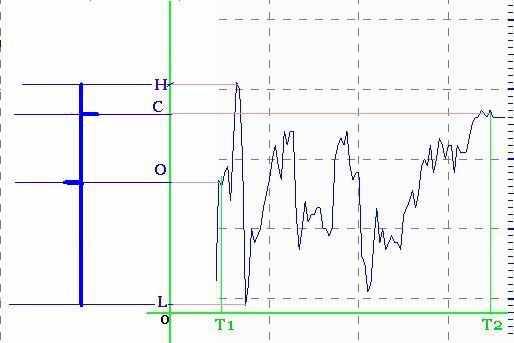

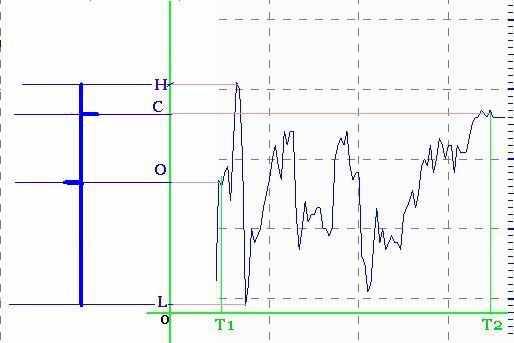

строятся, ясно из этой картинки:  .

.

На ней:

- оси координат - зеленые линии с пересечением(началом координат) в точке О;

- интервал(период отображения)=Т2-Т1 (Т1-начальный момент времени,

Т2-конечный);

- О - значение цены в момент открытия свечки Т1( цена open);

- С - значение цены в момент закрытия свечки Т2( цена close);

- Н - максимальное значение цены на интервале Т2-Т1;

- L - минимальное значение цены на интервале Т2-Т1;

- С-О - величина тела свечи( или просто тело);

- Н-С - величина верхней тени свечи( или просто верхняя тень, жаргонно-хвост);

- О-L - величина верхней тени свечи( или просто нижняя тень).

В приведенном примере цена закрытия свечи больше цены открытия, т.е. имел

место рост и в таких случаях тело свечи отображают белым цветом( или

светлым), в противном случае( при О больше С) - черным(темным).

Способ графического отображения цены с помощью японских свечек, как функции

времени, прост, нагляден и, видимо, всем понятен. Чтобы закончить с этим

вопросом отмечу некоторые детали.

1. Ценовые графики, как правило, строятся по цене bid.

2. "Нарезка" оси времени на периоды (интервалы) Т2-Т1 от суток и

короче (см. рисунок рассылки от 21.03) в графических программах начинается с

начала суток ( ноль часов GMT),период задается самим трейдером.

3. Текущий временной период ( еще не закончившийся) отображается свечкой с

переменной ценой закрытия (close), т.е. с каждым

приходящим тиком эта цена "шевелится". Это важный момент, поскольку

все инструменты ТА ( средние, индикаторы, осцилляторы и т.д.) рассчитываются

по цене закрытия временного периода и ,следовательно, до его закрытия их

последнее значение также будет "шевелиться" и многократно менять

свое направление или значение, что затрудняет принятие решений.

4. Существует метод т.н. специфического анализа движения цены по комбинациям

свечек с различными пропорциями ( относительные величины теней и тела свечи),

позволяющий судить о будущей ценовой тенденции и принимать торговые решения.

На этом методе я остановлюсь при изложении основ ТА.

Для графического отображения цены существуют и другие способы.

1. Линиями . Цены close соединяются

отрезками и график цены представляет собой ломаную линию;

2. Отрезками (барами). Аналогичен японским свечкам (вполне понятен из

рассмотрения этого рисунка:  Здесь левый горизонтальный отросток - цена открытия временного

периода, правый - закрытия, а вертикальный отрезок-бар соединяет максимальное

и минимальное значение цены за период;

Здесь левый горизонтальный отросток - цена открытия временного

периода, правый - закрытия, а вертикальный отрезок-бар соединяет максимальное

и минимальное значение цены за период;

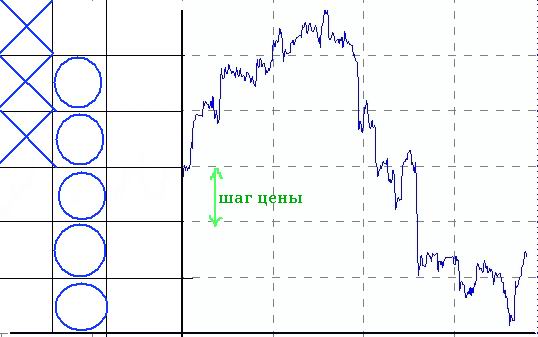

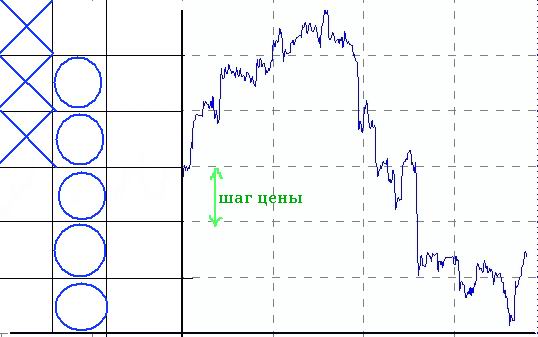

3. "Крестики-нолики". Очень полезный способ отображения

цены, но уже не как функции времени, а как функции некоторого ценового

интервала: диапозон изменения цены от минимума до

максимума "нарезается" на одинаковые по величине интервалы,

например 20 пунктов, если цена доходит до верхней границы интервала, то этот

факт фиксируется как крестик, если до верхней границы вышележащего интервала

- снова крестик, а если спускается до нижней границы первого интервала -

рисуют нолик, все это абсолютно ясно из рисунка:  .

.

Типами основных тенденций движения цены являются тренд, флэт и коррекция. Понятие

тренда является основным в техническом анализе. Конечно же, ввели это

понятие вовсе не "творцы" ТА и ,тем более, не трейдеры.

Оно введено математиками, специалистами в области математической статистики

и, в частности, в области анализа временных рядов.

Вы прекрасно себе представляете, что большинство процессов материального мира

- это функции времени. Позволю себе привести аналогию: температура воздуха,

что нам всем очень знакомо и понятно даже в бытовом плане.

Если бы я привел здесь график суточного хода температуры в виде японских

свечек, то Вы вполне могли бы спутать его с графиком движения валют, причем с

возможностью прогнозирования, потому что на нем были бы четко видны

преобладающие движения и их повторение.

Ночью с 4 до 5 часов наблюдался бы локальный минимум температуры, затем -

рост до обеда и чуть позднее, затем "тусовка" и вслед за ней опять

понижение. Однако все мы знаем, что с приближением лета ночные минимумы

температуры становятся все выше,так же как и

дневные максимумы. Т.е. существует ярко выраженная тенденция на повышение.

Это и есть тренд. Осенью - процесс обратный. Однако в конкретные часы можно

наблюдать временное движение температуры против основной тенденции, например,

за счет появления ветра и других причин, их обычно называют случайными

возмущениями (отклонениями), что очень похоже на рыночные спекулятивные движения.

Для температуры сушествуют тренды на различных

временных интервалах: суточные, месячные, квартальные, сезонные, годовые.

Многолетний среднегодовой тренд метеорологи называют климатическим.

По аналогии все это можно отнести и к рынку, где может существовать суточный,

недельный, месячный, годовой ... тренды, хотя их длительность вовсе не

обязательно совпадает с календарными временными интервалами, поэтому их

определяют как краткосрочные, среднесрочные, долгосрочные... Но самое

главное, что если для температуры воздуха мы хоть и с погрешностью, но можем

предсказать смену направления тренда, она происходит весной и осенью, то для

рынка это весьма затруднительно. Фундаментальный и технический анализ и разрабкатывался с целью решения этой задачи.

Таким образом, если на некотором временном интервале движения цены текущий ее

максимум выше предыдущего и текущий минимум также выше предыдущего минимума,

то имеет место восходящий тренд, если текущие максимум и минимум ниже

предыдущих - то нисходящий.

При восходящем или нисходящем тренде фазу движения цены против него ( от

максимума к минимуму для первого и от минимума к максимуму для второго)

определяют как коррекцию или откат.

Если же на некотором временном интервале изменения цены текущий ее максимум

примерно равен предыдущему и это же справедливо для минимумов, то такое

движение цены называют флэтом,

консолидацией( боковое движение).

15. Это все непостижимо сложно

Иногда со мной бывает так - займусь "серфингом" по волнам

Интернета, по форумам и пр. Естественно, меня интересует все, связанное с трейдингом. "Впитываю" опять массу информации,

и появляется чувство, схожее с тем, что приведено в следующей цитате: "Действительно,

становится страшно, когда задумываешься о количестве возможных вариантов.

Ощущения примерно такие же, когда смотришь на звезду и думаешь, а ведь от нее

только свет летел до нас несколько миллионов лет. Я думаю - надо искать

компромиссы. И уже знаю, что у дороги этой нет конца."

Константин Копыркин

Попытки прогнозирования рынка становятся все более изощренными,

привлекаются самые современные математические методы, методы математической

статистики, фильтры самого разного вида, график цены логарифмируется,

дифференцируется, все это с чем то нормируется, вычисляется корреляция, и пр.

и пр… Так что я, кандидат технических наук, начинаю

постепенно понимать - как же я безнадежно отстаю! Вроде простые парни - трейдеры легко оперируют такими сложнейшими понятиями,

как линейная и нелинейная регрессия, их высказывания пестрят названиями

индикаторов, о которых я и не слышал. Читая дальше, начинаешь понимать - о,

да это все разработчики механических торговых систем (МТС)! И становится все

на свои места. Несбыточная мечта - сотворить программу, которая будет за тебя

торговать и "делать" кучу денег, манит, как яркий огонек мотылька,

огромное количество трейдеров. При этом

затрачивается столько ресурсов!

Когда мне приходилось работать в дилинг зале

(сейчас я работаю только из дома), четко выделялась группа, как я их называл,

анализаторов. У них произошла подмена целей, то есть их целью стало не зарабатывание денег, а анализ и предсказание поведения

рынка. От этого они получали "кайф". Видимо, эти ребята и ушли в

область проектирования МТС, и сам процесс создания этих систем для них

приносит удовлетворение.

Ни в коей мере не хочу сказать, я, вот, умный, а они занимаются ерундой.

Вполне вероятно, они изобретут что - то, они подвижники, фанатики, зачастую

умнейшие и образованнейшие специалисты. Как из алхимии родилась химия, так и

из их усилий, возможно, появится что - то новое и полезное. Просто они

избрали такой путь. Но мне жалко времени, и я лучше пока буду зарабатывать,

как могу.

Окончательно расстроившись, я наткнулся на статью, которая "пролилась

бальзамом" на мою душу. Приведу здесь наиболее важные части этой статьи:

"... трейдинг - это не дар, а

навык, который можно приобрести в процессе обучения и практики. Любой

навык, будь то игра в гольф, на пианино или трейдинг

поддается обучению. К сожалению, начинающие трейдеры

часто игнорируют концепцию трейдинга как навык и

действительность изучения кривой, потому что блеск богатства заставляет их

пытаться делать деньги до того, как они осознают, что они делают.

Удивительно, но обучающая кривая трейдера

независима от выбранной им системы. Не имеет значения между тем, кто ты -

дневной трейдер, позиционный или инвестор. Если ты

будешь учиться у профессионалов по их книгам или слушать их выступления на

конференциях, ты обнаружишь, что они приверженцы разных торговых систем;

причем сильно отличных друг от друга. Однако их обучающие кривые и опыт

схожи."

Прим. Б. То есть не надо стремиться освоить огромное количество

существующих систем. Результаты работы по ним примерно одинаковы!

"На вопрос, что они хотят получить от рынка, многие трейдеры отвечают "Сделать деньги". Однако, для

начала, первичная цель трейдера - научиться быть

последовательным. Делает ли в первую очередь трейдер

деньги - это не столь существенно для долгосрочной карьеры как формирование

шаблона для правильной торговли, которая может быть перестроена и улучшена со

временем. Создание этого шаблона должно быть передовой целью.

Однако наиболее общие трейдинговые обучающие

кривые различаются по двум главным ловушкам. Эти ошибки являются главными

причинами неудачной деятельности или провалов большинства трейдеров,

боль и разочарование, которые они причиняют, могут часто преследовать его.

Ошибка №1: не сокращение потерь

Многие трейдеры знают, что очень

часто один или два неудачных трейда могут

уничтожить все предыдущие прибыли, сделанные за текущий день, месяц или год.

В порядке вещей услышать "я сделал 10000$ в прошлом месяце, но у меня

было два неудачных трейда, из-за которых я потерял

вдвойне ".

Причины увеличения потерь различны, но наиболее общие - это то, что трейдеры не ходят допустить того, что они неправы в

выбранной позиции. Действительно, пара успешных сделок может сделать твой

месяц, как и то, что пара неудачных могут разрушить успехи не только этого

месяца, но и предыдущего.

Одна тактика, перевернувшая деятельность многих трейдеров

- практика принятия убытков, с целью уменьшения потерь. Многие трейдеры, предпринимающие это и готовящие себя к тому

факту, что они проиграют, на самом деле начинают получать прибыль.

Практика несения убытков требует отношения, полностью отличающегося от

мечты о больших доходах. Ты не зацикливаешься на

том, как много ты заработаешь или как ты себя чувствуешь. Ты просто

механически фокусируешься на процессе принятия убытков, доказывая себе, что

ты можешь спокойно принимать убытки, возникающие в результате срабатывания

"stop loss". Ты

сосредотачиваешься на деятельности без "ведения счета" прибыли и

убытков.

Эффективной техникой (при любых временных рамках) является перемещение

вашего "stop loss"

в безубыточность как только предоставляется первая возможность, затем обеспечение

"stop loss" для

сохранения прибыли. Другими словами, настолько быстро, насколько ваша позиция

станет прибыльной, переместите вашу "stop loss" в начальную точку. Это защитит вас от потери

денег на данной позиции и , в то время как позиция меняется в вашем

направлении, переместите вашу "stop loss", чтобы защитить половину вашей прибыли. Если

прибыль увеличивается до определенного количества и потом сокращается больше,

чем наполовину - закрывайте эту позицию. Многие технологии могут быть

использованы, но ключом является наличие системы, ограничивающей убытки.

Эта система подобна страховке. И хотя ее цена высока, есть причина: ошибка

может стоить вам всего."

Прим. Б. Но ни в коем случае не следует сдвигать стоп в область

увеличения убытков!

"Ошибка №2: слишком много торговых идей

При помощи современного маркетинга трейдинговых

продуктов и избытка рыночной информации в порядке вещей допустить, что каждая

частица информации сможет помочь тебе приблизиться к наивысшей цели. Но это

не так. Использование чрезмерного количества трейдинговых

систем и идей не будет способствовать достижению поставленной цели."

Прим. Б. Вот! А я о чем говорил?

"Трейдеры часто пытаются найти решения,

пытаясь разглядеть мелкие детали процесса торгов, вместо того, чтобы

сфокусировать свое внимание на целой картине. Вначале они разбираются в

графиках и задаются вопросом, принесут ли они им пользу. Перед анализом

наиболее значимых колебаний игроки продумывают разные экзотические стратегии,

которые позволят им очутиться на обложке Forbes.

Другими словами, трейдеры стараются максимизировать

свои доходы, еще до того как их получили. Но образца нет и нет начальной

точки отсчета. Грубая ошибка на рынке - чем быстрее, тем лучше. Но скорость

не делает тебя лучшим или худшим трейдером; она

выделяет то, что ты уже сделал. Если ты торгуешь системой, не имеющей успеха

и последовательной схемы, быстрые и изощренные инструменты и яркие цвета не

помогут твоему успеху, они ускорят твой провал.

Другой распространенной ошибкой среди начинающих трейдеров

является изменение временных рамок при неудачных торгах. В течение дня твоя

позиция потеряла 500$, и вы решаете что пусть эта позиция "повисит"

открытой, не желая принять такую болезненную потерю. Или противоположный

пример: ты установил двухнедельный срок для торгов, но при увеличении

котировок на пару десятков пунктов занервничал и продал. Решение этой

проблемы - организовать временные границы таким образом, чтобы отделить

долгосрочные инвестиции от краткосрочных.

Главное - внимание

Ключевой момент заключается в том, чтобы сосредоточиться

на отдельной системе, стратегии или подходе, том, который можно использовать

во многих ситуациях. Ведущие мировые трейдеры

известны за свои методы работы. Для новичков лучший подход - понять базовые трейдинговые системы и выбрать наиболее подходящие.

Более того, это образ жизни, а не планы на выходные. Понимание графиков и

их использование позволяет объективно оценить деятельность, это лучше, чем

субъективно реагировать на подъемы и спады в ежедневной торговле.

Первостепенная задача в торговле - сделать деньги. Не важно, будет ли это 1$

в месяц, главное, чтобы вы не были в убытке. Ты можешь расти вместе с

прогрессирующей кривой. Трейдер, знающий как

сократить потери и придерживающийся одного подхода, решает сложнейшую задачу

- стать преуспевающим: строя и следуя своему плану действий."

Прим. Б.Вот был очень важный пункт. На скоростном автомобиле проехать

по джунглям рынка не получится. Сами погибнете и дорогой автомобиль

потеряете. Надо смириться с тем, что ехать Вам придется на медленном

бульдозере, не спеша, но неуклонно прокладывая себе дорогу сквозь заросли и

отбиваясь от хищников. Смирите гордыню и страстное желание удваивать депозит

еженедельно. Маленький профит намного лучше большого лосса,

как банально это не звучит.

Для чего я привел здесь все это? В ближайшее время я буду рассказывать о

тех. анализе, о различных индикаторах и методах анализа и прогноза рынков.

Часто будут встречаться и математические термины. Вероятно Вы также частенько

"гуляете" по сайтам и форумам, посвященным трейдингу,

и встречаете непонятного гораздо больше, чем понятного. И возникает ощущение

неохватности, бесполезности усилий (ведь все это все равно не усвоить, жизни

не хватит), постоянной гонки. Успокойтесь, все эти суперметоды

и новейшие индикаторы на 99% - рекламное шоу, чтобы "выкачать"

деньги у трейдеров и не имеют в стольких же случаях

практической пользы. Не надо комплексовать. Поймете

- хорошо, не поймете чего - то - не так уж и важно. Уже в ближайших разделах

я дам вам несколько "железобетонных" торговых тактик. Выучите их,

заставите себя строго соблюдать - и "молотите" на здоровье, не надо

метаться и уходить от тактики, приносящей пусть умеренную, но стабильную

прибыль. И внуков своих научите этой тактике, и они не будут нуждаться ни в

чем. Ведь для того, чтобы управлять автомобилем, совсем не обязательно знать

устройство карбюратора, правда? Гораздо важнее знать правила движения.

1. Курс учитывает все

Суть этого утверждения заключается в том, что любой

фактор, влияющий на цену - экономический, политический или психологический -

уже учтен рынком и включен в цену. Поэтому изучение графика цены - это все,

что требуется для прогнозирования.

Несмотря на некоторое упрощение реальной ситуации, так как не учитывается

сдвиг во времени с момента получения информации до ее влияния на цену, на

промежутках времени от нескольких часов и более это положение трудно

оспорить.

2. Цена движется в одном направлении

Это предположение является основой для трендового анализа

и служит стержнем всего технического анализа. Выделяются три типа трендов:

- - "бычий"

тренд - цены движутся вверх. Определение "бычий" возникло по

аналогии с быком, поднимающим вверх на своих рогах цену;

- -

"медвежий" тренд - цены движутся вниз. В данном случае медведь

как бы подминает под себя цену, наваливаясь на нее сверху вниз всем

своим телом;

- - боковой -

определенного направления движения цены ни вверх, ни вниз нет.

Обычно такое движение называют "флэт"

(flat), реже - "yuncoy"

(whipsaw). Сразу можно отметить, что долгий флэт является предвестником ценовой бури на рынке -

сильного движения цены в одну или другую сторону.

Как правило, цены не движутся линейно вверх или вниз. Однако на бычьем

тренде цены растут больше и быстрее, чем падают. То же, с точностью до

наоборот, происходит при медвежьем тренде.

Таким образом, если тренды существуют (а практика это показывает на более

чем столетнем периоде), то к ним можно применить основные законы движения,

как то:

- "действующий тренд с большей вероятностью продлится, чем изменит

направление", или

- "тренд будет двигаться в одном и том же направлении, пока не

ослабнет".

3. История повторяется

Суть этого утверждения заключается в неизменности действия

законов физики, экономики, психологии в различные периоды истории.

Следовательно, те правила, что действовали в прошлом - действуют и сейчас, а

также будут действовать и в будущем. Именно это утверждение и дает нам

основание проводить технический анализ действительности и, с какой-то, более

или менее точной оценкой прогнозировать будущее. Некоторые ошибочно понимают,

что повторяется поведение рынка, еще упрощеннее - график цен. Однако это

совсем не так.

Вот на этих трех аксиомах (утверждениях, не требующих доказательств),

базируется все "разношерстное здание" технического анализа.

Трендовые модели. Правила построения и анализа

Одним из важнейших инструментов, по моему мнению, являются трендовые

модели, не смотря на свою простоту. (напомню - тренд - направленное движение

курса валют).

Перед анализом трендовых линий и моделей запомним одно из основных правил

работы - "the trend is your friend"

("тренд ваш друг"). Если вы захотели совершить операцию против

тренда, то будьте готовы к любым неожиданностям. Старайтесь не работать

против тренда. Соблазн работать на коррекциях против основного тренда обычно

очень велик, но часто приводит к крупным потерям.

Конечно, ни одно из правил нельзя применять безоглядно. И основное

ограничение для вышеуказанного правила заключается в том, что если вы примените

его в конце жизненного цикла тренда (ЖЦТ), то рискуете остаться в меньшинстве

перед огромным рынком и потерять деньги. Однако, пока тренд окончательно не

развернется, вы не потеряете много.

Вашей основной задачей при анализе трендовых линий и моделей будет не

только выявление направления тренда, но и его ЖЦТ. Для простоты объяснения я

буду производить оценку, характерную для среднего ЖЦТ, понятие которого

раскрыто несколько ниже.

Направление динамики тренда можно определить, проанализировав следующие

индикаторы:

- классические

трендовые линии и модели;

- динамику простых и

сложных средних;

- динамику линейной

MACD;

- линию РТР;

- линии Bollinger;

- индикатор +/- DM.

Просуммировав все выводы от анализа данных показателей и

отбросив ложные сигналы, можно получить чистое направление текущего тренда и

оценить, в каком периоде ЖЦТ анализируемая цена на товар сейчас находится.

Линии тренда по максимальным ценам ("линии сопротивления" - Resistance)

Линии сопротивления (resistance)

и поддержки (support) являются фундаментом

классического трендового анализа. Все трендовые линии, модели и фигуры - это

лишь комбинации линий сопротивления и поддержки. Возникновение данных линий

имеет следующее логическое объяснение:

Линия сопротивления соединяет важные максимумы (вершины, пики) рынка. Она

возникает в момент, когда покупатели больше либо не могут, либо не хотят

покупать данный товар по более высоким ценам. Одновременно с каждым движением

цены вверх нарастает сопротивление продавцов и увеличиваются продажи, что

также оказывает понижательное давление на цену. Тренд вверх стопорится и как

бы упирается в невидимый потолок, пробить который в настоящий момент не

может. Если "быки" соберутся с силами или "медведи"

ослабят свою хватку, то цена скорее всего пробьет установленный ранее уровень

сопротивления. В противном случае неизбежно обратное движение цены (так

называемый "откат").

Линия поддержки соединяет важные минимумы (низы, подошвы) рынка.

Возникновение и существование линий поддержки прямо противоположно тому, о

чем я говорил про линию сопротивления. Здесь "быки" меняются

местами с "медведями". Продавцы являются активными игроками на

рынке, которые выталкивают цену вниз, а покупатели при этом - обороняющаяся

сторона. Чем активнее будут продавцы и чем пассивнее покупатели, тем выше

вероятность того, что уровень линии поддержки будет пробит и цена пойдет

дальше вниз.

Если и линия сопротивления и линия поддержки сильные и достаточно долго

удерживаются, то в зависимости от их сочетания возникают различные образы и

ассоциации, которые и дают название трендовым моделям и фигурам.

Проводить линии сопротивления и поддержки лучше через зоны скопления цен,

а не через их максимальные выбросы на вершинах и низах. Массовое скопление

цен показывает, что здесь поведение определяющего количества трейдеров меняло свое направление, а максимальные выбросы

цен в таких местах свидетельствуют о паническом поведении самых слабых

участников рынка, спешно закрывающих свои убыточные позиции.

Метод анализа линий сопротивления и поддержки помогает трейдерам

следить за изменением тенденции - ее разворотом или усилением. Эти уровни

особенно важны для постановки защитных стоп-приказов.

Существование этих линий основывается на памяти людей. Если трейдер помнит о том, что недавно цена оттолкнулась от какого-либо

уровня поддержки и пошла вверх, то в следующий раз он с большой долей

вероятности предпочтет на этом уровне производить покупку. Если же цена

оттолкнулась от уровня сопротивления и пошла вниз и трейдер

об этом помнит, то, скорее всего, в следующий раз на этом уровне он будет

продавать.

Я не буду здесь приводить описание т. н. Трендовых фигур - треугольников,

двойного дна, "голова - плечи" и пр. Во первых, они видны только

тогда, когда уже сформировались, поэтому пользы от них обычно никакой. За

исключением, пожалуй, треугольников. Скачайте с сайта Малую энциклопедию Наймана и хорошенько разберитесь с треугольниками,

это очень важная и часто встречающаяся фигура, которую надо обязательно

научиться распознавать.

Трендовые каналы

Cуществует 4 типа трендовых

каналов, два- для рынков с трендом вверх и два- для рынков с трендом вниз.

Трендовые каналы соединяют крайние наивысшие и наинизшие

цены закрытия. Обратите внимание, что для построения каналов достаточно всего

три точки (два минимума и один максимум или наоборот). Именно поэтому канал

построить можно всегда.

Фигура 1: Канал с трендом вверх, сопротивление.

Идентифицируйте две минимальные цены закрытия и проведите линию 1.

Используйте крайнюю максимальную цену закрытия между двух минимальных цен закрытия,

чтобы провести параллельную первой вторую линию.

Фигура 2: Канал вверх, поддержка.

Идентифицируйте две максимальные цены закрытия и выведите линию 1.

Используйте крайнюю минимальную цену закрытия между двух максимальных цен

закрытия, чтобы провести параллельную ей вторую линию.

Аналогично стрятся каналы вниз.

Этот инструмент является для меня основным, несмотря на свою простоту.

Особенно силен канал, включающий в себя две и более волны цен. Мой опыт

показывает, что торговля от границ канала внутрь канала , с довольно жесткими

стопами за границами - наиболее эффективная тактика торговли. Часто успех

приносит не просто стоп, а разворот, так как пробитие границы канала является

весьма сильным сигналом, особенно, если это совпадает с направлением тренда.

Если не совпадает - это сигнал разворота тренда или перехода во флэт. (При этом для открытия позиции лучше дождаться

преодоления ценой, например при развороте с нисходящего дренда

в восходящий, предыдущей вершины. Это довольно сильный сигнал разворота,

обычно при этом появляется фигура двойное дно или двойная вершина.) Работая

по каналам, нельзя входить в рынок, пока новый канал не определится, как бы

заманчиво не выглядел график. Часто встречающаяся ошибка - смешивание тактик.

То есть цена "болтается" где - то в середине канала, руки чешутся -

надо бы поторговать, трейдер решает пока "пипсов пощипать" и нарывается в конце концов на

большой лосс. Просто закон какой - то.

Возникает вопрос - что делать, если не наблюдается на графике в данное время

четких каналов, а какая - то "каша"? Да ничего. Ждать, пока канал

не установится, или поищите на графиках других валют, кроссов, наконец.

17 Тактика скользящих каналов (СК)

Обсуждение этой темы заняло несколько месяцев, и еще не

закончилось. Поэтому я буду излагать ее как бы в динамике, как выходили

отдельные статьи, рассылка за рассылкой.

К технике, расписанной здесь, я шел несколько лет. В конце концов я пришел

к четкому и конкретному шаблону. Кому - то это покажется очень простым. Что

ж, колесо тоже простая вещь, а является величайшим изобретением человечества.

В общем, такого, уверен, вы еще не читали.

Эта статья имеет очень важные рисунки, так что разрешите браузеру их

нарисовать.

В свое время я открыл эту тактику для себя в период отчаяния и депрессии,

и она смогла спасти мой счет и меня.

Позже, уверившись в своей "гениальности", я часто отходил от

нее, экспериментировал, чаще всего это кончалось потерями, и немалыми. И

сейчас я ищу различные тактики, все более изощренные, но, когда мой счет

"проседает", возвращаюсь к ней, как к старому, испытанному

средству. Вероятно, есть лучшие модели поведения на рынке, более эффективные,

вся проблема в том, что я их пока не нашел.

Не смотря на все многообразие, все тактики можно разбить на две большие

группы - ориентированные на отклонение от точки равновесия, и ориентированные

на возврат к равновесию. Причем первых гораздо больше. Когда мы будем изучать

индикаторы и осцилляторы, другие инструменты, увидим, что все они служат

одной цели - дать сигнал о начинающемся движении. И все тактики, на них построенные,

основаны на предположении, что цена рано или поздно двинется покорять новые

вершины или низы. Более логично предположить, что, отклоняясь, как маятник,

цена всегда стремится вернуться к своему равновесному состоянию, которое

определяется совокупностью основных фундаментальных факторов, и, в силу

этого, тоже меняется, но меняется медленно, не спеша, как средняя на

недельном графике с периодом 55. (Следует признать, что средняя - весьма

примитивная оценка, и не определяет линию, на которой расположены значения

истинной цены, но, чаще всего, движется параллельно ей, выше, или ниже.)

Так вот тактика, основанная на ценовых каналах, как раз и относится ко

второй группе.

В представленном ниже описании применяемой мной тактики много остается

субъективного. Дело в том, что линии каналов приходится чертить трейдеру самому. На одном и том же отрезке графика каждый

трейдер нарисует свои каналы. Попыткой формализации

этой тактики был эксперимент с "канальной стратегией", где каналы

строит графическая программа. Эта стратегия показала свою "неубойность", дала прибыль, но меня не устроила ее

эффективность. Видимо недостаток ее в том, что строятся каналы опять же

вокруг примитивной средней. Эта проблема не имеет тривиального решения, и я

занимаюсь ею. Уверен, нас ждут еще интересные эксперименты. Но пока алгоритм

построить я не смог. Да и хочется думать, что здесь справится только человек,

трейдер, который работает своими ручками и своей

головой, а не надеется на МТС и нейросети.

Итак -

тактика "скользящих ценовых

каналов" или "каналы Баришпольца"

Еще маленькое отступление - не спрашивайте меня о том,

почему я выбрал именно такие параметры, а не другие, период, например, или

размер стоп лосса. Попробуйте изменить параметры и

"прогнать" по истории. Может получите и более лучшие результаты.

- Торгуемая валюта

EUR/USD (или любая другая, но с другими значениями стопов

и поджатия)

- Период графика 6 часовик

- Используемые

индикаторы - нет

- Торгуемый лот -

произвольный, но всегда постоянный.

- Возможная

максимальная серия убытков - 3, величиной 57 пунктов каждый.

- Рекомендуемый

минимальный начальный депозит - требуемая маржа + 1 800 (при работе с 1

лотом размером 100000 базовой валюты).

- Эффективность - не

менее 100% за месяц.

- Графические построения

- скользящие каналы. Каналы строятся по трем последним экстремумам -

линия по двум низам и параллельная через вершину, или наоборот, линия по

двум вершинам и параллельная по двум низам. Линии строятся ПО

МАКСИМАЛЬНЫМ (МИНИМАЛЬНЫМ) ЗНАЧЕНИЯМ, то есть по теням свечей. Экстремум

идентифицируется при не менее 2 свечек после его прохождения. Между

соседними экстремумами не должно быть менее 2 свечей. Исключения -

соседние максимумы - минимумы могут быть на концах одной длинной свечи.

- Открытие позиции -

при достижении границы канала - внутрь канала. Единственное возможное

отступление - при наличии явного тренда можно не открываться против

него. Оценивает сам трейдер. Потери при этом

несколько уменьшаются, но часто пропускаются очень хорошие разворотные

движения рынка.

- Стоп при открытии -

57 пунктов.

- Цель -

противоположная граница канала.

- При расстоянии от

цены открытия 50 пунктов (в сторону профита) стоп переносится в точку

открытия. Далее - поджатие на расстоянии 50 пунктов через каждые 10

пунктов. Возможно поджатие на расстоянии 30 пунктов, но это повышает

эффективность незначительно. Поджатие производится только в сторону

увеличения прибыли, но никогда - в сторону уменьшения.

- При срабатывании

стопа с убытком в 57 пунктов - открытие позиции в противоположную

сторону с целью 57 пунктов. Принципы поджатия - те же.

- Если после разворота

цена опять разворачивается и опять достигает границы канала извне,

закрыть позицию с убытком, не дожидаясь стопа, и перерыв в торговле две

- три волны. (Не обязательное условие, но дает возможность успокоиться и

переждать вне рынка флэтовый шторм, в котором

такое и происходит.)

Все это может показаться на первый взгляд сложноватым. Чтобы Вы могли с этим разобраться, я

попытался это все проиллюстрировать примерами.

Позже читатели указывали мне на обилие неточностей. Тем не менее, решил

ничего не править, так как результат, эффективность тактики, не сильно

зависит от точности входа в рынок, но - об этом позже.

Учитывая, что я далеко не художник, и пытался экономить на размерах файлов

картинок, прошу простить за некоторый примитивизм. Графики строились в

программе ArtStock,

затем обрабатывались фотошопом. Открываю график,

закрываю глаза и тыкаю пальцем. Палец уперся в август холодного лета 2003

года. Да, не самый удачный месяц для торговли, последние годы просто роковой

для рынков и экономик.

Появилась возможность нарисовать канал по точкам 1, 2, 3.

В точке 4 - покупка по цене 1350. Стоп - 1293.

На уровне 1293 срабатывает стоп с разворотом. Убыток 57 пунктов. Открыта

позиция вниз со стопом 1350. При появлении белого

доджа (помечен синим крестиком) корректируем канал по новым точкам - отмечены

также синим цветом.

При прохождении цели после разворота (57 пунктов, помните?) 1236 начинаем

"поджимать" профит сверху на расстоянии 50 пунктов от текущей цены,

имея претензии на главную цель - границу канала. Но она не достигнута (чуть чуть) и позиция закрыта по цене 1170. Профит - 123

пункта, общий баланс + 76 пунктов.

На отметке 1205 продажа. Стоп - 1262. На той же белой свече срабатывает стоп

с разворотом вверх. Убыток 57 пунктов. Баланс +19 пипс.

Шаг вперед - два шага назад. Улыбаемся через силу.

Поджимая последовательно растущую прибыль через 50 пунктов, ставим стоп на

уровне 1300. Так доходим до последней свечки. При этом оформляется следующий

низ, и мы можем начертить новый канал (синии

линии). Покупать не будем, и так уже открыты вверх. Что нас ждет дальше?

Цена "качается", но наш стоп на 50 пунтов

( а мы его двигаем вверх, когда возможно) задевает только на уровне 1375

свечкой, помеченно красной галочкой. Профит

составляет 115 пунктов. Баланс - +134 пункта. Слабовато? Еще не вечер! Еще

успеем взять большой минус! (шучу, конечно). После двух белых свечек рисуем

новый канал по красным точкам. В синей точке на уровне 1325 покупаем.

Две белые свечки ложатся нам на душу бальзамом, но до границы канала

(черная линия ) не доходят. В результате закрываемся на стопе на уровне 1375

(50 пунктов от максимума). Прибыль составляет те же 50 пунктов, всего депозит

вырастает на 185 пунктов. Торгуем всего неделю. Бросить бы, снять деньги и

уехать на Черное море! НА черной свечке "А" надо бы покупать, но к

тому времени у нас уже новый канал - синий. Вот на его границе мы и покупаем

по цене 1305. Стоп у нас стоит на уровне 1248. Свечка вниз не задевает нашего

стопа, белая свеча не доходит до верхней линии синего канала, и закрываем

позицию по поджимающему стопу на уровне примерно 1325. Профит 20 пунктов, а

всего в активе +205. На маленкой свечке

"B" появляется новый канал, зеленый, и при его пробое мы продаем по

цене примерно 1335. Наше терпение оказалось вознаграждено, и мы закрываем

позицию с профитом 107 пунктов по цене примерно 1228. Баланс + 312 пунктов.

Тут же мы вынуждены покупать по той же цене - граница канала!

И, как оказалось, совсем не напрасно! на предпоследней свечке на этом

рисунке появляется новый канал (черные динии) и мы

вдруг видим, что достигли границы канала. Закрываем позицию на уровне 1328 и

по той же цене продаем - граница канала. Положили в карман фигуру (сто

пунктов). Баланс +412 пунктов. Что - то подозрительно гладко! Ничего, впереди

еще грозный флэт, сколько депозитов на нем сложило

головы!

Пока все на диво хорошо - длинная свечка вселяет оптимизм, мы накрываем

прибыль стопом и на уровне 1270 нас

"щелкает". Прибыль 58 пунктов. Всего 470. Жизнь - то стала налаживаться!

Дальше - чехарда, смотрите внимательно. На свечке, помеченной синей галочкой,

появляется новый канал - синий. И в красной точке покупаем по цене 1230. Стоп

у нас на уровне 1173, он и срабатывает с одновременным разворотом вниз.

Убыток 57 пунктов, баланс - 413 пунктов. Дальше мы "торчим" за

дисплеем и пожимаем прибыль на расстоянии 50 пунктов через каждые десять. Так

наш стоп оказывается на уровне 1125 (возьмем худший вариант, что закрыло нас

на черной свече, третьей с конца. Хотя вероятнее это случилось на откате на

белой), потом на уровне 1116, так как мы торопимся перенести стоп на нашу

цель после лосса - 57 пунктов. Там наш стоп

срабатывает, компенсируя прошлые потери. Баланс опять 470 пунктов. Мы ничего

не делаем, пока на последней свечке не появляется возможность нарисовать

новый канал - красный.

На следующей свечке продаем (синяя точка),но, так как мы подпирались в

нулевой точке, то нас там и закрывает. Ничего, в зеленой точке мы опять

продаем по цене 1110. Теперь уже короткие свечки нас не "выбивают из

седла", и мы спокойно закрываем позицию в конце длинной свечки (так как

она не достигла границы канала, то закрытие по стопу на отметке 1025, причем

позицию не открываем, граница не достигнута! Прибыль составила 85 пунктов,

всего +555. Что - то скучно становится...

А открываемся мы на следующей свечке, покупка по цене 960. Уже на

следующей свече нас разворачивает по стопу вниз на отметке 903. Дальше

очевидно - поджимаем растущую прибыль и на свечке "В"нас закрывает

на уровне 846, компенсируя потери от предыдущего стопа. На свечке, помеченной

синей галочкой, мы рисуем синий канал, и открываем новую позицию - покупкой -

на уровне 830. Стоп снизу ставим на уровне 773, перенос в точку открытия - на

уровне 880, затем поджатие, и на свечке "С" нас закрывает на уровне

примерно 865. Профит 35 пунктов, совсем неплохо! Итого +590. Тем временем

выстроился зеленый канал и мы продаем по цене 905 в красной точке. На свечке

D нас закрывает в нулевой точке (мы успели перенести в нее стоп на прошлой

свече), но мы опять упорно продаем по цене 880 на той же свече. И опять нас

закрывает в нулевой точке на последней на рисунке свечке. Тем временем

рисуется новый красный канал, и мы покупаем в синей точке по цене 820.

Цена так понеслась вверх, практически без откатов, что, поджимая ее на

расстоянии 50 пунктов, подняли стоп до уровня 980. Там нас и закрывает на

свечке А, профит составил 160 пунктов, а всего - 750. Еще действует красный

канал, черного и синего еще нет, и, смешной случай!, приходится продавать в

зеленой точке по цене 955 (какая разница, откуда достигнута граница канала!).

Как оказалось - не напрасно. На следующей свечке вырисовывается черный канал,

черная свечка так прошивает его, что мы успеваем перенести стоп четко на его

границу и закрыться по цене 875. Опять прибыль 80 пипсов,

а всего - +830. В той же точке нас открывает вверх, по стопу разворачивает

вниз (я уже не рисую, сами посмотрите) на отметке 818, на отметке 760 мы компенсируем

убыток, закрываясь по поджимающему стопу, рисуем синий канал, на его верхней

границе продаем, длинная толстая свеча разворачивает нас вверх с убытком в 57

пунктов, но тут же возвращает их нам... Закончим на этом. Мы куплены с

хорошими перспективами на будущее (сейчас то мы знаем, что первая неделя

сентября началась сильным ростом евро).

Итог +830. Уменьшим его на 10 процентов - погрешности, спрэды,проскальзывания.

Уменьшим еще вдвое - случайности рынка, просто проспали. Итого - 300 - 350

пунктов (за месяц). Оценивайте сами! Показаны неплохие результаты и на

тренде, и при развороте тренда, когда большинство несет огромные убытки. Если

начинали с депозитом 3000 - удвоение капитала за месяц. В общем - Сорос, да и

Райан Джонс отдыхают!

Данная тактика не так проста, как кажется, но она реальна. Требуется

достаточно прочные навыки в определении и нанесении каналов, обязательное

действие, когда надо действовать, иначе единственное отклонение от правил

(кроме тех случаев, где я оговорил отклонения), может привести к полному

краху. Все это вырабатывается практической работой на демо

счетах в течение, как минимум, нескольких месяцев, потом- на небольших

реальных депозитах. Так как в данной методике 50% успеха зависит, все же от трейдера, должен предупредить:автор не несет ответственности за возможные убытки, полученные в

результате применения его методики. Сами решайте - использовать, или

нет.

Прошу обратить внимание на следующие важные условия:

- Приведенный в

описании тактики перечень правил - не пожелание, а свод правил, которые

должны жестко (кроме случаев, где это оговорено) выполняться. Причем -

все сразу. Невыполнение хотя - бы одного приводит к нарушению всей

технологии.

- Прежде чем применять

ее на практике - необходимо несколько месяцев (хотя бы - 2) проверить на

демо счете. Причем, проверять придется себя, в

тактике - то я уверен, но вот сможете ли Вы лично выполнять все эти

правила?

- Меня спрашивают -

почему я не всегда работаю по такой тактике? Она требует очень много сил

и времени. То есть, даже на шестичасовом графике приходится сидеть за

дисплеем с 6 утра до 0 часов. Только тогда можно ее выполнить. Что - ж,

есть выходные и праздники, отдохнуть удается.

- Есть также вопросы:

а можно на 4 часовике, а можно с другим стопом и пр. Господа, я дал Вам инструмент из своего

арсенала. Вы можете попытаться научиться им пользоваться и

"делать" деньги. Вы можете посмотреть, как он устроен, и

сделать для себя такой, как нравится. Подгонять его под вас я не буду.

Когда изделие готово - все просто.

- Теперь - построение

каналов. Что понимать под экстремумом. Я его просто вижу. Есть две свечи

ниже пика - новый максимум, обновляем канал. Все просто. Но - вторая

свеча должно закончится! Как ни странно - это не критично. Я давал трем

разным людям распечатки графиков за полгода. Они чертили скользящие

каналы. Картинки, естественно, не совпадали. А вот результат у всех

находился в пределах +-100 пунктов за месяц. Причем, у кого в одном

месяце меньше - в другом - больше. К концу полугодия - примерно равный

результат.

Объясняется просто - наличие системы всегда лучше ее отсутствия.

Большинство из вас, уверен, так и не применяет стопы, и

"улетает". Данная система этого не позволит. Подозреваю, что

каналы можно даже отбросить! Просто открываться в любой точке, куда хочется,

цель - пунктов 80 - 100, но дальше выполнять все правила со стопом с разворотом, с поджатием прибыли и пр. - и

эта тактика будет давать не меньше 100 - 200 пунктов в месяц, и, во

всяком случае, препятствовать уничтожению депозита. Но - не проверял.

Я советую тем, кто намерен попробовать эту тактику, внимательно прочитать

и продумать все правила, нарисовать что - то вроде алгоритма своих действий,

и жестко их придерживаться.

Уточним некоторые моменты:

- Открытие позиции -

при пересечении лини ДЕЙСТВУЮЩЕГО в данное время канала. Поэтому и

приходится дежурить за дисплеем, а не поставить лимитник

и уйти на рыбалку. Кроме того, ордер придется постоянно двигать, канал -

то наклонный, и скоро брокер Ваш начнет брать с Вас деньги за постановку

и отмену ордера - "задолбаете"

приказами. Как быть реально, ведь граница канала - точка, а цена

движется? Я беру зону + - 5 пунктов, попадает цена в эту зону -

открываюсь внутрь канала. Причем неважно, откуда приходит цена, извне

канала, или изнутри. Если цена на скорости пролетает эту зону - опоздал,

сижу жду дальше.

- Постоянно открыта

ТОЛЬКО ОДНА ПОЗИЦИЯ. Открыли позицию - теперь все наши заботы - как ее

получше закрыть. Новые не открываем. Естественно, величина торгуемого

лота - произвольна, но постоянна в течение месяца, лучше - квартала. Не

надо наращивать.

- После открытия

позиции сразу ОРДЕРОМ ставится стоп с разворотом на расстоянии 57 пунтов. Не раздумывая!

- Растет лосс - ничего не делаем, все сделает ордер, если уж

так получится.

- Растет профит. При

проходе 30 пунктов, если канал не изменился (тонкий момент!), ничего не

делаем. Ждем. Действительно, какой смысл закрываться в точке открытия,

если сразу же надо открываться в ту же сторону, открывались ведь на

границе канала! Если канал изменился - переносим стоп в точку открытия.

Теперь следим за ценой и поджимаем стопом

прибыль через каждые 10 пунктов на расстоянии 50 пунктов. Щелкнет на

откате - возвращаемся на пункт 1. Плавно достигли границы канала

(действующего в настоящее время!), закрываем позицию, точнее -

разворачиваем в обратную сторону. Проскочили на скорости (часто бывает)

- если можем - ставим стоп на границу канала. (А не можем потому, что

цена близко, и брокер не дает так близко ставить стоп). Здесь главное -

постараться взять возможно большую прибыль при дальнейшем росте профита,

но не упустить профит на границе канала при начавшейся коррекции против

Вас. В общем - здесь надо определенное искусство, и поступать в

зависимости от рынка.

- Нас развернуло по

стопу. Минимальная цель - 57 пунктов. Мои исследования показали, что

если цена проходит такое расстояние, она чаще всего пройдет еще столько

- же. Больше - очень редко. Так что, вернув убыток, и не наблюдая

необычно сильного движения, лучше закрыться и отдышаться. Но если цена

пролетела дальше - опять выжимаем. Опять - опыт и искусство, добывается

тренировкой. Здесь главное - вернуть убытки, остальное - просто приз.

- И никаких действий

внутри канала! Это - очень важно!

работа над ошибками:

Данный раздел построен целиком по письмам и вопросам

читателей. Но, прежде чем займемся непосредственно вопросами читателей, хочу

акцентировать очень важную мысль: главное в этой тактике, как ни странно, не

каналы, а жесткая система торговли. Много вопросов - как их строить. Уже

говорил - не могу четко алгоритмизировать, иначе сделал бы давно программу. Я

давно использую этот метод, но, когда решил рассказать Вам о нем, за пару

часов попробовал формализовать эти построения. Очевидно - до конца не

справился с этой задачей. Но пусть Вас это не смущает - как бы Вы не строили

их, жесткая система торговли все равно "вытащит".

Теперь вопросы:

Поступили замечания от целого ряда внимательных читателей, обнаруживших

ошибки в построении каналов. Да, вполне справедливо. На ту рассылку я почти

"день" убил, немудрено - в нескольких местах ошибся. Предвидя это,

я в конце и "ополовинил" результат. Вполне реальная оценка - 300 -

350 пунктов. Извините - все это проделывать заново не буду, очень

утомительно, да и надо вперед идти. Принцип - то, надеюсь, все поняли?

Спрашивает Евгений...Обязательно ли чередование каналов сначала по

двум максимумам и параллельно по минимуму, затем по двум минимумам и

параллельно по максимуму, затем опять по двум максимумам и параллельно по

минимуму. И не могли бы Вы выслать график с нанесенными каналами начиная с 22

сентября. Я сам начертил, но у меня есть сомнения в правильности. Если я

правильно понял каналы обновляются при появлении новых фракталов ( по

Вильямсу).

Наверное обязательно такое чередование, это ж естественный волновой процесс

получается. Графики я высылать не буду (у меня их нет), я работаю (черчу) в on - line и нигде не записываю

их. Насчет фракталов. Это более строгая фигура, часто экстремумы совпадают с

ними. Но не всегда. Попробуйте, может это упростит построения. Все же я,

повторюсь, часто отклоняюсь от формальных правил, при некоторой тренировке

каналы сразу видны, при одном взгляде на график.

Спрашивает Дмитрий...После разворота по стопу цена почти тут же

достигла из вне границы уже НОВОГО сформировавшегося канала и согласно

данному правилу: Если после разворота цена опять разворачивается и опять

достигает границы канала извне, закрыть позицию с убытком, не дожидаясь

стопа, и перерыв в торговле две - три волны. (Не обязательное условие, но дает

возможность успокоиться и переждать вне рынка флэтовый

шторм, в котором такое и происходит.) нужно было тут же закрывать позицию.

Т.е. получается, что не было смысла делать разворот. Или это правило

относится не к последнему сформированному каналу, а к тому, на котором

первоначально была открыта убыточная позиция?

Я не зря написал - не обязательное условие. Когда начинает "мотать"

- я в произвольный момент обычно закрываюсь и делаю перырыв

на день - другой. Но можно "вцепиться" и отработать все движения. Чаще

всего общий итог не ухудшается (но и не улучшается значительно). Иногда

правда удается "зацепить" мощное корректирующее движение. Так что

сами решайте.

Спрашивает Александр... В описании тактики Вы пишите, что между

соседними экстремумами не должно быть менее 2-х свечей. Однако на рисунке № 3

у Вас показаны экстремумы расположенные на соседних свечах. Объясните

пожалуйста о каких экстремумах идет речь в описании о соседних максимумах или

минимумах? Сегодня на практике опробовал Вашу стратегию и получил 200 USD

профита, начало впечатляет.

Уже ответил выше. Меня тоже впечатляет и радует, что моя тактика Вам

помогает.

Интересное письмо прислал АйратОгромное

спасибо за подсказанную идею. Все каналы упростил до обычных горизонтальных

уровней. Поджимаю на расстоянии 50 pts все профиты

и лоссы. Прогнал по евре

за три года. Результаты в 300

pts ежемесячно устраивают.

Огромное спасибо.

Это иллюстрирует лучше всяких слов, сказанное мной в самом начале - не

придавайте слишком большого внимания построениям каналов. Стройте - как

нравится. Главное внимание - строгому соблюдению правил, образующих данный

шаблон действий.

Подробнее остановимся на письме Андрея. Он обнаружил несколько важных

ошибок в моих построениях, но дальше пишет:... Я взял наугад 2 месяца

(мало конечно, но ведь приходится своими ручками работать, долго, но

интересно самому рисовать) из истории разных периодов, и Вы знаете, получил

ПРИБЫЛЬ!!! Самое интересное, когда чертишь каналы, второй раз, то на том же

промежутке получаются другие каналы. А стратегия все равно приносит прибыль.

Попробовал даже на часовых свечах (главное что бы разница между соседними

экстремумами была не менее 12 часов) и даже более наглядно видно, как и когда

срабатывают стопы.

Все ясно, по - моему, без комментариев. Спасибо за проведенную работу, важную

для всех нас, за высокую оценку.

и далее Я вот только не знаю, кто сможет применить эту стратегию на

практике. Полностью с Вами согласен, что мало кто правильно (точно) применит

ее в работе на реальном счете. Мало кто может позволить себе иметь столько

денег, что бы сутками сидеть дома (не работать на основной работе) и учиться

месяцами зарабатывать на ранке форекс. Даже, что бы

проверить эту стратегию на демосчете и то нужно

целый квартал постоянно наблюдать за графиком цены. А затем еще нужны деньги

для стартового капитала. Очень обидно, что необходимо потратить еще год, а то

и два, чтобы накопить этот чертов капитал, а так уже хочется наконец-то стать

финансово независимым …

А кирпичи на морозе

класть легче? Я говорил - смогут все, но никогда не говорил, что это легко.

Тяжелый напряженный труд. Но - в своем кресле, с чашкой кофе, без всяких

начальников и пр.

С другой стороны, давайте посчитаем: упорно работая, скажем - года за полтора

- два реально сделать миллион из десятки, даже из трех тысяч. Посчитайте

сами. А дальше, купив квартиру, хорошую машину и все остальное, всю

оставшуюся жизнь можно поигрывать пару дней в неделю "для

удовольствия". Может игра стоит свеч? Или прозябать всю жизнь на

"малых оборотах". Нет, по мне - так пусть "кости трещат и кожа

лопается", но достичь своей цели в кратчайшие сроки и быть победителем.

И в третьих - часты, конечно, периоды, когда надо постоянно следить. Но не

всегда. Можно "апроксимировать"

пересечение цены и линии канала и выставить ордер на открытие. Сложнее всего

- когда растет профит. Тут уж советую собраться и "выжать" все.

... Я тут, только-только стал применять свою стратегию и рад буду,

если получу хотя бы 100% в год, а у Вас 100% в месяц. Может действительно,

проблема в нас самих, и прошлое воспитание или опыт воздвигает перед нами

барьеры и препятствия, которых на самом деле нет? И необходимо всего лишь

решится, проявить волю и выдержку, пережить трудности - и все получится?!

Да, Уважаемый Андрей, и все мои уважаемые читатели. Именно так. Уверен - все

у вас получится. Победите себя, и очень скоро 100% в месяц будете считать

скорее как средний результат.

18 "Окончательный вариант"

" - это твое заднее слово?

- задней не бывает!"

разговор между Уэфом и дядей Вовой (Киндза - дза)

Было очень много вопросов с просьбой уточнить те или иные параметры,

придать однозначность. Особенно - по построению каналов. Используя эту

тактику, я полагался во многих узких местах на свой опыт и интуицию. И не

учел, что в данном случае мой шаблон действий оказался не совсем удобен для

применения другими, особенно начинающими, трейдерами.

И я начал уточнять, опробовать, подбирать, все это съело массу времени.

Честно говоря, рассчитывал на то, что читатели сами проделают для себя эту

работу. Очень большую пользу приносит "проползание"

по чарту, варьируя параметры, когда человек

убеждается в надежности метода. Для меня это естественно, я частенько

предпочитаю распечатать "чарт" и со

старой заслуженной рейсшинкой поразвлекаться,

расчеркивая его карандашами. Боритесь с собой, лень - не всегда двигатель

прогресса.

Но многие читатели продвинулись еще дальше, чем я рассчитывал. И, к

сожалению, в сторону усложнения. Начали добавлять сигналы индикаторов, кое -

кто пытается уже построить МТС… Ну как же тянет все автоматизировать, чтобы

за тебя торговал компьютер! "Вы что, и пирожные за меня есть будете? -

Ага!" Дело ваше, конечно, но, не советую. Прелесть метода в его

простоте, и незачем его усложнять. Есть замечательное изречение - "дайте

человеку часы - и он правильно будет определять время. Дайте ему двое часов -

и он всегда будет путаться."

С другой стороны - одно из важнейших условий успешной работы - вера трейдера в себя и в свою тактику. Вера - что бы ни

случилось. Тогда используемая тактика "вытянет". В противном

случае, при попадании в полосу проседаний,

появляются сомнения в правильности тактики, поиски улучшений, ведутся попытки

оптимизации параметров, причем, что самое вредное - не прекращая практической

работы. Это не что иное, как попытка подгонки тактики под сиюминутное

поведение рынка, которое может в любой момент измениться и

"оптимизированные" параметры начнут давать дальнейшие убытки, хотя

со старыми параметрами тактика в этом месте должна была устранить проседание

и взять хороший профит.

Мы должны решить это противоречие, обратившись к опыту военных. У них есть

закон - на этапе планирования операции, обсуждения - любые изменения,

подгонки и пр., но, когда Чапай наиграется с картошкой и подпишет приказ, кто

его (приказ) вздумает хоть чуть - чуть нарушить, будет беспощадно и жестоко

наказан. Только так можно добиться успеха в бою.

Поэтому я призываю вас - ищите наиболее удобные и эффективные для Вас

особенности тактики. И, прежде всего, подходящие к Вам лично, к Вашей

психике, привычкам, режиму дня и пр., чтобы Вы могли эффективно выполнять

принятые Вами правила торговли, не насилуя себя, получая от процесса

удовольствие, и, конечно, профит. А когда найдете - прочь сомнения и страх.

Верьте в себя и в свою тактику.

Сейчас я расскажу об окончательном варианте, к которому я пришел путем

попыток формализации предложенной ранее тактики. Следует заметить, что я

пытался решить две задачи - во - первых, выработать достаточно понятные,

жесткие правила, охватывающие, по возможности, все вероятные ситуации, во

вторых, сохранить эффективность системы на приемлемом уровне. Я никогда не

буду торговать по такой системе, мне в ней будет "тесно", я

оставляю себе некоторую свободу в некоторых элементах, то есть - при

начертании каналов часто руководствуюсь общей картинкой, полагаюсь на свой

опыт, Немного изменяю параметры стопов и поджатия

при открытии по тренду и против тренда, иногда, при сильных трендах - вообще

против него не открываюсь. Но у меня есть определенный опыт как в трейдинге, так и в применении данной тактики, а у многих

из моих читателей его нет. Поэтому я даю средний по эффективности, простой,

"неубойный" для депозита шаблон, изучив

который в течение недели, "самый зеленый чайник" на реале начнет

успешно делать деньги. И условие будет одно - абсолютная вера в метод.

Но я не устаю повторять - не верьте никому, и мне тоже, все подвергайте

сомнению, верьте только себе. Как же тут быть? Да просто - лично

"проползите" по всему графику, по каждой свечке, хотя бы с начала

этого года и до сегодняшнего момента, запишите все профиты и лоссы, просмотрите спорные моменты на часовиках

и, может быть, на минутках. Появилась уверенность? Не надежда, а спокойная

100% уверенность - открывай мини счет и тестируй с полгода, не меньше, прежде

чем переходить на большой счет. Только предупреждаю - не читайте книжек по теханализу, не "шарьтесь"

по конференциям в поисках чудо метода - просто выполняйте свою тактику. Не

паникуйте в полосе неудач, не бросайте работу, тогда приз будет Ваш.

Итак - окончательный вариант - шаблон скользящие каналы.

- Торгуемая валюта

EUR/USD

- Период графика 6 часовик

- Используемые

индикаторы - нет

- Торгуемый лот -

произвольный, но всегда постоянный, примерно равный: депозит*100/3

- Возможная

максимальная серия убытков (показанная при тестировании) - 3, величиной

57 пунктов каждый.

- Рекомендуемый

минимальный начальный депозит -

(требуемая маржа + 6*3*размер лота/1000)*кол.лотов

- Эффективность - не

менее 100% за месяц (в среднем, при оценке за период не менее полугода).

- Графические

построения - скользящие каналы. Каналы строятся по трем последним

экстремумам - линия по двум низам и параллельная через вершину, или

наоборот, линия по двум вершинам и параллельная по двум низам. Линии

строятся ПО МАКСИМАЛЬНЫМ (МИНИМАЛЬНЫМ) ЗНАЧЕНИЯМ, то есть по теням

свечей. Экстремум идентифицируется при не менее 2 свечек до и 2 свечек

после его прохождения. То есть для максимума необходимо не менее 2

свечек меньше максимальной свечи до, и не менее 2 свечек меньше

максимума - после. Расстояние между соседними экстремумами не

ограничивается. Встречаются "групповые экстремумы" - две или

даже три свечи с практически одинаковыми максимумами (минимумами).

Идентифицируем их как один экстремум, линию канала проводим через верх

(низ) правой из них.

- Открытие позиции -

при достижении границы канала - внутрь канала. При этом сигнал на

открытие возникает при попадании цены в зону +-5 пунктов от линии

канала. Количество лотов постоянно в течение месяца (лучше - всего

квартала).

- Стоп с разворотом

при открытии - 57 пунктов.

- Цель -

противоположная граница канала.

Постоянно открыта ТОЛЬКО

ОДНА ПОЗИЦИЯ (с выбранным числом лотов). После открытия позиции

сосредотачиваемся на наилучшем выходе с рынка, для этого:

- При расстоянии от

цены открытия 50 пунктов (в сторону профита) стоп переносится в точку

открытия. Далее - поджатие на расстоянии 50 (90)* пунктов через каждые

10 пунктов. При приближении к цели величина поджатия уменьшается.

Поджатие производится только в сторону увеличения прибыли, но никогда -

в сторону уменьшения.

- При плавном

достижении границы канала (действующего в настоящее время!), закрываем

позицию, и открываем новую позицию в обратную сторону. Проскочили на

скорости - если можем, ставим стоп на границу канала. (А часто не можем

потому, что цена близко, и брокер не дает так близко ставить стоп). Не

можем - устанавливаем стоп максимально близко к текущей цене. Ждем, пока

расстояние вырастет до 50 пунктов, и начинаем перенос по старой схеме.

Теперь цель - примерно удвоенная ширина пройденного до этого канала.

- При срабатывании

стопа с убытком в 57 пунктов - открытие позиции в противоположную

сторону с целью 57 пунктов (разворот). Принципы поджатия - те же. По

новой позиции устанавливается стоп ордер без разворота на расстоянии 57

пунктов.

- Если срабатывает

второй стоп - перерыв в торговле два дня.

* Я, обычно, при выраженном тренде, в направлении тренда поджимаюсь на 90

пунктов от текущей цены, когда цена проходит примерно середину канала -

начинаю поджиматься на 50 пунктах, при проходе цели - границы канала -

поджимаюсь на 30 пунктах. Против тренда - поджатие всегда на 50 пунктов.

Вот вроде бы все перебрал и уточнил. Неясных моментов, как

будто, не должно остаться.

Для сильно занятых возможна работа посредством ордеров. Например - цена

внутри канала. На следующие 6 часов мы ставим на верхней границе канала ордер

на открытие позиции - продажу по цене А со стоп лоссом

А+57 пунктов. Сразу же устанавливаем ордер на открытие позиции - покупку по

цене А + 57 пунктов со стоп лоссом по цене А. Такую

- же "конструкцию", но зеркально наоборот, соорудить на нижней

границе канала. Но! Не советую расставлять такие ловушки перед важными

фундаментальными событиями - обсуждением учетной ставки ФРС, напряженной

предвоенной политической обстановкой и пр. (Вообще в преддверии таких событий

лучше "постоять в стороне". Попытки сыграть на резких движениях,

вызванных такими событиями, чаще всего приводят к значительным убыткам.)

После открытия позиции можно поставить Take Profit на противоположную границу. Необходимо также

дождаться момента, когда сможете перенести стоп в точку открытия. После этого

поснимать все старые ордера и спокойно ждать профита, поджимая его тогда,

когда сможете добраться до дисплея (часто - пару раз в день).

В ряде случаев такой алгоритм снижает эффективность, но все равно она

остается достаточно высокой. Тем более, что достаточно поглядывать на графики

раз в 6 часов.

19 Тестирование тактики

Силами независимых экспертов читателей рассылки, исследовалась тактика СК

с некоторымы отклонениями от параметров. Разброс

был весьма велик, но в целом картина сложилась достаточно ясная. В таблице

обозначены крайние отклонения от результатов (максимальный и минимальный).

Тестирование базовой тактики без отклонений:

- Количество входов в

рынок (открывалась позиция) всего - 51 - 56

- Из них закрыто с

прибылью - 28 - 40

- Из них закрыто с

убытком - 15 - 27

- Общий профит (в пипс.) - 2223 - 3707

- Общий лосс (в пипс.) - 855 -

1539

- Общий баланс (в пипс.) - 770 - 2852

- Максимальная

последовательность лоссов (шт)

- 3 - 4

Тестирование базовой тактики, но стоп лосс

97 пунктов с разворотом

- Количество входов в

рынок (открывалась позиция) всего - 52

- Из них закрыто с

прибылью - 27

- Из них закрыто с

убытком - 19

- Общий профит (в пипс.) - 2859

- Общий лосс (в пипс.) - 1767

- Общий баланс (в пипс.) - 1092

- Максимальная

последовательность лоссов (шт)

- 5 (!)